近日,日本头部w66利来面板企业纷纷发声称对旗下面板工厂作出停产决定 南都 湾财社此前报道,夏普公司5月14日公布了今后的经营战略方针,其中的一项重大调整是设于大阪府堺市的子公司 堺 Display Products 将在9月底之前停产用于电视的大型液晶面板,目的是通过出售资产来确保营运资金。

同期,另一日本头部厂商JDI也表示决定在2025年3月之前结束鸟取工厂的生产,该工厂使用非晶硅技术,但应对更高性能的产品生产能力有限。对于2023年3月结束生产的原东浦工厂,厂房将于2024年4月1日移交已经完成。

至此,本就已经 势弱 的日本面板企业基本上已经宣布放弃LCD显示面板市场。而此前,韩国企业三星、LG也先后关闭多条液晶面板产线,这也意味着我国大陆液晶面板市占率将达到前所未有的高度。

液晶屏市场风起云涌

头部产能国家几经易手

此前夏普 官宣 堺工厂将停产用于电视的大型液晶面板业务,引起业界震动。

据悉,夏普披露的2023财年合并财报显示,净亏损为1499亿日元 ( 约合人民币69亿元 ) 。继上财年的亏损2608亿日元之后,连续两年亏损。

根据夏普最新财报显示,液晶显示器业务低迷是造成夏普连续两年亏损的最大因素。因为电视液晶面板业务低迷不振,再加上原材料和人工费不断上涨,夏普担心亏损会不断增加,所以做出了停产决定。

目前,夏普是日本国内唯一生产电视液晶面板的企业,随着夏普的产业线停产,日本国内的电视机面板生产将结束,曾被称为 液晶的夏普 的该公司的经营将迎来重大转折点。

根据奥维睿沃最新发布的《全球TV品牌出货月度数据报告》显示,2024年一季度全球电视出货4320万台,同比下降0.8%;其中,三星、海信、TCL位居全球出货量TOP3强,出货量分别为840万台、620万台、580万台,夏普出货量则居第9位,仅有90万台,只有三星的十分之一左右。

据南都 湾财社记者了解到,日本的电机生产厂商曾是开辟电视液晶面板市场的先锋。1990年,全球90%的液晶显示屏在日本生产;1991年,夏普率先开动了第一条大尺寸液晶屏的生产线。1990年代中期,全球95%的液晶产能都在日本,几乎垄断了全部产业链。

上世纪90年代金融风波后,日企面板滞销亏损减少投入,韩国企业趁机加大液晶面板投资,打破日企垄断局面。1995年,三星、LG两家企业分别建成了自己的液晶生产线。2001年,三星、LG两家公司投资5代生产线后,韩企就彻底赶超了夏普等日本企业。

此后,随着中国综合国力的提升和经济实力的崛起,我国在液晶面板的大力投入与自主创新逐渐打破韩国垄断。随着中国大陆的面板厂商持续发力,陆续投建产线并加大投资,京东方、惠科股份、彩虹股份等厂商快速追赶。公开数据显示,2017年我国大陆便一举成为LCD显示面板最大的产能来源地,无论从 量 还是 质 来看,中国大陆面板厂商都有了长足的进步。

根据IHS Markit的数据,2018年中国大陆面板制造商9英寸以上LCD面板的出货量从17.7万台增加到224.2万台,增长了11.7倍。2019年全球液晶电视面板的出货数量为2.83亿片,同比小幅下降0.2%,出货面积为1.6亿平方米,同比增长6.3%,其中,京东方的出货面积首次超过韩国厂商LGD,实现了出货数量和面积均名列第一。

据南都 湾财社记者检索发现,公开资料显示,2020年,大陆面板产能全球市占率近七成。而2021年,我国头部液晶面板企业京东方营收达到2193亿,净利润258.31亿,同比暴涨412.96%;另一家面板厂华星光电营业收入1635亿元,净利润149.6亿元,同比增长195.3%。就连二线的维信诺也业绩爆表,营收增长高达32.32%。

2021年下半年开始,随着显示面板消费增速的放缓以及供给端新产能的集中释放,LCD显示面板需求降温,价格也随之震荡下降。WitsView数据显示,2022年全球大尺寸LCD面板出货量8.88亿片,同比下降9.71%;全球大尺寸LCD面板出货面积2.19亿平米,同比下降5.70%。

有业内人士分析表示,近几年液晶面板整体市场可以说经历了一次大震荡,从2021年上百亿盈利,到2022年上百亿亏损。由于疫情大流行引发的居家需求导致液晶屏市场短暂回温,许多企业加大产能,但随着移动设备需求逐渐降温,国内大型家电等需求下降,许多液晶大屏面板因此滞销。

据悉,在亚洲货币升值、原材料和燃料价格上涨以及制造成本上升的严峻局势下,许多液晶产业公司决定大幅缩减生产线,甚至停产。因此,2022-2023年期间,许多日企与韩企逐渐退出液晶面板市场,在三星、LG先后关闭多条液晶面板产线之后,松下也宣布正式退出液晶面板业务。直到近日夏普关停国内液晶面板生产线,我国大陆液晶面板市占率达到前所未有的高度。

中国已成全球液晶面板产能中心

业内人士表示,经历过2022年巨亏阵痛的厂商,急需合理安排产业投入,开始呈现追求稳定盈利的趋势,采取按需生产的经营策略。因此,伴随韩日企业逐步退出LCD领域,全球范围内,近年来也再无新的LCD产线规划,未来几年LCD整体产能增速几乎陷入停滞,因此,中国大陆面板企业在该领域的竞争优势愈加明显。

目前常用的显示屏为LCD和OLED显示屏两种。据公开数据显示,我国在大屏液晶LCD市场出货率已经占据相对优势。市场调查公司Omdia统计,2023年LCD电视面板出货量2.5827亿片,其中中国厂商占比60%以上,产品市占率不断提高。中国最大面板厂商京东方、华星光电、HKC出货量分别为6018万片、4840万片、3900万片,而韩企LG出货量仅为1334万片。

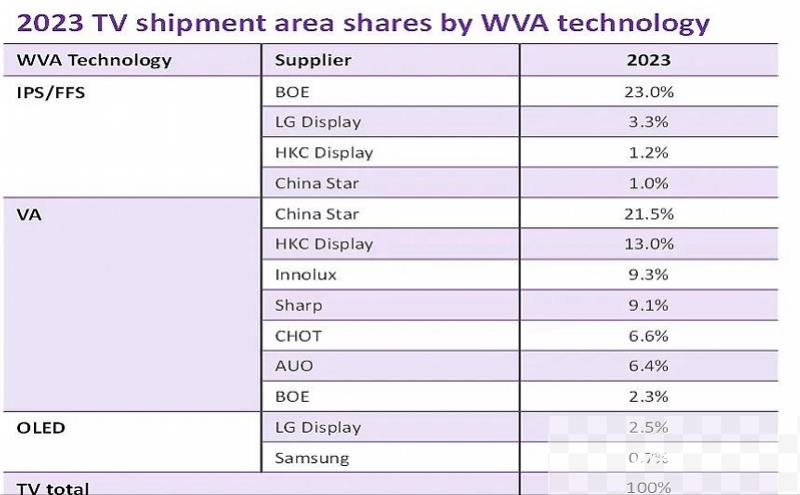

以广视角技术类别来分,2023年,京东方的IPS/FFS(京东方名ADS)技术电视面板出货面积占比23%,独占第一位。华星光电的VA技术电视面板出货面积占比21.5%,位列第二,惠科的VA技术电视面板出货面积占比13%,位列第三。

据悉,尽管OLED显示技术具有LCD与LED无可比拟的优势,但OLED有机材料寿命不长,加上制程复杂,导致生产成本相当高,良率也不容易提升。据专业机构分析,去年全年LCD面板产值大约为900亿美元,OLED仅为240亿美元、Micro LED为4亿美元。

因此,尽管当下技术迭代和OLED话语权的争夺似乎变得激烈,业界的共识仍是,短期内OLED面板仍会先以小尺寸的行动装置市场为主力,导入电视、照明等应用,还需要时间发酵。在大屏时代,传统的液晶显示屏仍旧会占据市场主流。LCD仍是目前最主流的显示面板应用技术,尤其在非移动的中、大显示应用场景中,地位更是无可撼动。

值得注意的是,在夏普宣布停产后,韩企LG Display近期也宣布将在今年6月份出售广州LCD工厂,出售金额约为53.16亿元。由于LG Display正从LCD转换为以OLED为中心的事业结构,目前正在就广州工厂与一些中国大陆面板企业商谈出售事宜。在全球液晶生产线逐步停产的情况下,全球面板产业中心将逐渐转移至中国大陆。

业内人士表示,中国大陆面板厂已经基本可以通过产线稼动率灵活调整实现对面板市场供需的动态调控,产业新一轮上行周期来临之际,大陆目前在LCD面板产业链中的话语权和定价权稳步提升,并成功在2023年开启了史无前例的 控产保价 方针,有效将我国大屏液晶电视等稳定控制在较低价格,各大厂商能够以低价支持《推动消费品以旧换新方案》政策,有效提升家电经济市场活跃度。

南都 湾财社记者注意到近期不少报告都认为,2024年将是面板行业全面复苏、恢复盈利之年,全年行业增速预计有望达到11%。未来在面板厂坚持控产保价的前提下,供应端的严格控产使得价格逐渐回温,大预计显示面板价格波动幅度将有所减少,面板厂的盈利水平将有所提高,目前部分面板厂已经实现了液晶大屏业务线的扭亏为盈。

除此之外,近期发布的 新国九条 也曾提到,此后将加大对分红优质公司的激励力度,多措并举,推动提升股息率。对此,在面板行业逐步回归理性竞争的行业新时期,面板厂商过去用于周期性产能扩张的大额资本投入压力将显著减轻,这将大幅解放面板厂商的现金分红能力。对于投资者而言,液晶面板企业来将拥有更高的现金分红想象空间,其价值投资吸引力也将由此明显提升。

高价值产品布局

中国企业也筹备许久

有业内人士表示,夏普液晶显示业务的收缩,只是全球液晶产业面临转型挑战的一个缩影。据南都 湾财社记者观察到,随着消费升级以及对高端电视的需求日趋强烈,传统液晶面板也逐渐走入存量期,当前,LCD在显示效果、功耗、厚度、可塑性等方面与OLED相比存在着明显劣势,不断升级的OLED屏幕将会成为未来的主流。

据了解,此前逐渐关停液晶面板的国际大厂,大多选择将重心转向OLED面板。近年来,随着OLED显示面板工艺改进、性能不断提升的同时,成本也得到了有效把控,这也进一步提升了OLED产品的市场竞争力,市场占比持续提升。

当前,韩国厂商在高世代OLED领域占据主导地位,但韩企所采取的OLED工艺路线仅为折中方案,并未有效推动OLED在电视及IT市场的广泛普及。

对此,我国也在不断跟进新业态发展的脚步,从产能看,头部企业已经加快高价值产品的布局。近期,在我国企业京东方及三星显示受苹果订单推动的影响下,双方计划投建8.6代OLED产线,旨在抢占IT应用市场份额,总投资将达630亿元,主要瞄准IT市场应用。TCL华星也宣布将于2024年下半年量产印刷OLED,将率先在IT和医疗领域应用。

从产业链来看,根据Omdia统计的产能数据显示,韩企在OLED市场的产能占比已经从2018年的84%左右下降至2022年的60%左右,OLED产能正在加速向中国大陆转移。随着夏普关停部分产能,中国厂商占比将会再次提升。且随着国产厂商推进供应链降本,成本优势将凸显,加速追赶并超越韩系厂商。短期看,面板厂受益于OLED价格上涨带来的营收和业绩弹性;中长期看,产业链向国内转移与市场空间增长,国内面板厂将迎来发展机遇。

在OLED整体产业方面来看,中资厂商在技术、规模等方面与韩厂同样持续缩小差距,国内面板企业正快速追赶韩国的领导地位。根据CINNO Research近日披露的统计数据显示,从2024年第一季度全球AMOLED智能手机面板出货分地区来看,韩国地区份额缩窄至46.6%;国内厂商出货份额占比53.4%,同比增加15.6个百分点,环比增加8.5个百分点,份额首次超越五成。可以预见,以京东方、TCL科技为代表的头部中资厂商,未来在OLED领域也将复制LCD的成功路径。

近期,我国数码以及液晶面板头部企业的动向也印证了这一点。根据公开数据显示,华为在2024年目标出货6000万-7000万部智能手机,相较于2022年出货量增长了一倍;其中折叠屏手机的出货目标在700万-1000万。目前,华为、荣耀进一步加强与京东方、维信诺等国内面板厂商的合作,VIVO、OPPO也逐步从SDC切换至国内面板供应商,带动国产OLED面板渗透率持续提升,业内预计今年国产OLED面板市场份额将首次超过韩国。

无论是在产线升级还是抢先投入到OLED的研发,国内企业都彻底改变了国内面板产业完全依赖国外的局面,随着国内OLED相关产业链的完善,国内厂商在成本,地理,产业链一体化的优势都将体现出来。有业界人士表示,随着国内OLED面板技术的进一步成熟,未来我国OLED产业将会占据越来越多的市场份额。

除了OLED领域外,值得注意的是,在Micro/Mini-LED领域,中国厂商与世界同步,近十余年来进行了大量的技术开发,已建设多条实验线、中试线,大规模产线的建设也已经开启。

值得注意的是,无论是传统液晶面板企业还是OLED面板产业都朝着更为健康的经营状态转型,逐渐从注重出货量转向追求创新,进入以创新为驱动的增长阶段,以实现更高溢价。中国面板企业控产稳价、扩大高附加值产品占比是当下的明智选择,在2023年登上全球液晶面板产能占比高峰后,中国显示面板业2024年将努力探索价值增长的新路。